家族信託組成時の課税 #06 よくわかる家族信託

前回の信託の種類(2) #05 よくわかる家族信託では、後半で『自益信託』と『他益信託』の違いについてご説明いたしました。その中で、実際の家族信託の実務においては、税務上の理由から『他益信託』はあまり利用されることがないとお伝えいたしました。

今回は、他益信託があまり利用されない理由も含め、家族信託組成の際の課税に関するお話です。家族信託はご家族の財産を有効に活用するためのツールですので、利用の際には費用・経費を把握して費用対効果を検討することも重要です。

なお、税金に関する相談は税理士でなければ受けることができません。神宮外苑司法書士事務所では、家族信託に関連する税制の概要はご説明しておりますが、具体的な税務相談は別途税理士のサポートが必要です(必要に応じて当事務所の連携する税理士をご紹介いたします)。

家族信託の組成には、法律の専門家のみならず、税務、金融、不動産、資産運用、保険など、各種専門家のチームによる総合的なサポートが必要です。神宮外苑司法書士事務所では税理士をはじめ各種専門家とのネットワーク体制を構築し、家族信託組成のご検討から完成まで、また将来の運用サポートまで、状況に合わせて必要となる専門家をご紹介し、ワンストップでのサービスを提供しております。安心してご相談ください。

資産課税

家族信託に関する課税について検討する前に、前提として、税の仕組みについて少々ご説明いたします。

税金には様々な種類(税目)がありますが、経済活動のどの局面に対する課税であるかに着目して、所得課税・消費課税・資産課税の3種類に分類されます。

所得課税とは、所得に対して課される税金で、例えば給与所得には所得税が課せられます。消費課税とは、消費活動に対して課される税金で、消費税がその代表的な税目です。

そして、資産課税とは、資産の保有や取得に対して課税される税金です。家族信託は、所有している資産の取り扱い(資産の保有)と、その資産の名義移転(資産の取得)に関する仕組みですので、資産課税の税目が関連してきます。

資産課税は、資産を保有している人、あるいは資産を新たに保有することになった人に対して税負担を求める仕組みです。保有・取得した資産の額に応じて、所有者が税金を支払います。

資産課税のうち、資産の保有に対する課税の例としては、不動産を所有する人が毎年納める固定資産税などがあります。固定資産税は、毎年1月1日時点の不動産所有者に不動産の額に応じた税金が課せられる仕組みです。

資産の取得に対する課税の例としては、相続税・贈与税や、不動産取得税などがあります。新たに資産を保有することとなった時点で、新所有者に課せられる税金です。相続税であれば相続開始の時、贈与税であれば贈与の時など、所有権が移転したタイミングを基準として課税されるわけです。

家族信託、生前贈与、相続の課税の比較

家族信託には資産課税に分類される税目が関連することをご理解いただいたところで、本題に入りましょう。

まずは、具体的な事例をもとに、家族信託を利用する場合と、類似の他の制度を利用する場合の課税を比較してみます。

【事例】

Aさん(75歳)は、自宅敷地に隣接する先祖代々の土地で、賃貸アパート『A荘』を経営しています。A荘の賃料収入のおかげで、妻のB子さん(72歳)と二人、不自由なく暮らしています。

これまで賃料収入の管理や入居者との契約手続き、リフォーム業者とのやり取りなど、経営の管理はAさんが全て自分で行ってきました。

ただ、Aさんは年齢のせいもあり、最近物忘れが増えてきた気がしています。銀行や役所などへ自分の足で出向くことも、体力的に厳しく感じることが増えてきました。

今はまだなんとか元気に動いていますが、もしもこの先、認知症や突然の病気などになってしまったら、今まで通りのアパート経営はできなくなってしまいます。そうなれば夫婦の大切な生活資金が途絶えてしまうかもしれません。

そこで、近くに住む一人息子のC太郎さん(45歳)に、A荘の経営を引き継ぐことを検討しています。

A荘の経営をC太郎さんに引き継ぐ方法としては、いくつかのやり方が考えられます。

| 相続 | Aさんが亡くなったときに、C太郎さんがA荘を相続 |

| 生前贈与 | A荘をC太郎さんに生前贈与 |

| 家族信託 | A荘をC太郎さんに信託 |

それぞれの場合について、資産(A荘)の所有権移転と、それに対する課税の形態を見てみましょう。

相続

現状のまま何も対策をしなければ、A荘はAさん所有のままです。その状態のまま将来Aさんが亡くなれば、相続人のB子さんとC太郎さんとの間で、どちらがA荘を相続するのかを話し合います。いわゆる遺産分割協議です。

遺産分割協議の結果、C太郎さんがA荘を相続したとすれば、Aさんの相続開始のときに、A荘の所有権はC太郎さんに移転します。この時、C太郎さんは新たにA荘を保有することになったわけですから、Aさんの相続の時を基準として、C太郎さんに相続税が課せられます。

生前贈与

Aさんが、A荘を、C太郎さんに生前贈与します。贈与とは、代金などの対価を払わずに、つまり無償で財産権を移転する契約です。

贈与契約の成立時点でA荘の所有権はC太郎さんに移転します。A荘の所有権が移転するので、贈与契約の時点を基準として、C太郎さんに贈与税が課せられます。

贈与税の額は贈与された財産の価格に応じて定められた税率により計算されますが、一般的に相続税よりも高い割合の税率となります。不動産の生前贈与には高額の税負担が伴いますので、実際に実行する場合は納税資金の準備が必要です。所有権は無償で移転できたとしても、実際には大きな経済的負担が発生するので、実行には詳細な事前検討が必要です。

家族信託

では、委託者をAさん、受託者をC太郎さんとして、A荘を信託した場合は、どのような課税がされるでしょうか。

信託をした時点でA荘の所有権が受託者C太郎さんに移転することは、財産を“託す”ということ #03 よくわかる家族信託でお話ししました。所有権をハンコの権利とお金の権利に分割して、ハンコの権利を受託者に移転させるのでした。所有権が移転するわけですから、資産課税の対象となるはずですが、このときの税目は何税で、負担者は誰になるのでしょうか。

資産の取得に対する課税は、新たに財産を取得した人がその資産の額に応じて税を負担する仕組みでした。経済的価値を取得した人に対して、その取得価値に応じた税負担を求めるというのが、資産課税の税制の趣旨であるわけです。つまり、経済的価値の移転に対する課税と考えることができます。

信託で受託者に移転した権利の正体はハンコの権利でした。ということは、資産の名義移転があったとはいっても、経済的価値(お金の権利)は受託者に移転していないことになります。税制の趣旨からもわかるとおり、信託の際に課税の対象者となるのは、受託者ではなく受益者です。つまり、信託によって経済的価値を得た人となるわけです。

信託の実行によって、もともと委託者の持っていた経済的価値は受益者に移転します。受益者は対価を払わずに経済的価値を手にするわけですから、委託者から受益者への贈与があったことと類似しています。そこで税制上は、信託の際に受益者への贈与があったものとみなして、受益者に贈与税が課せられる仕組みとなっているのです。

A荘の名義はC太郎さんに移転しますが、C太郎さんには課税はされません。この信託で受益者となる人物に、贈与税が課せられる仕組みとなっているわけです。

自益信託と他益信託の課税の違い

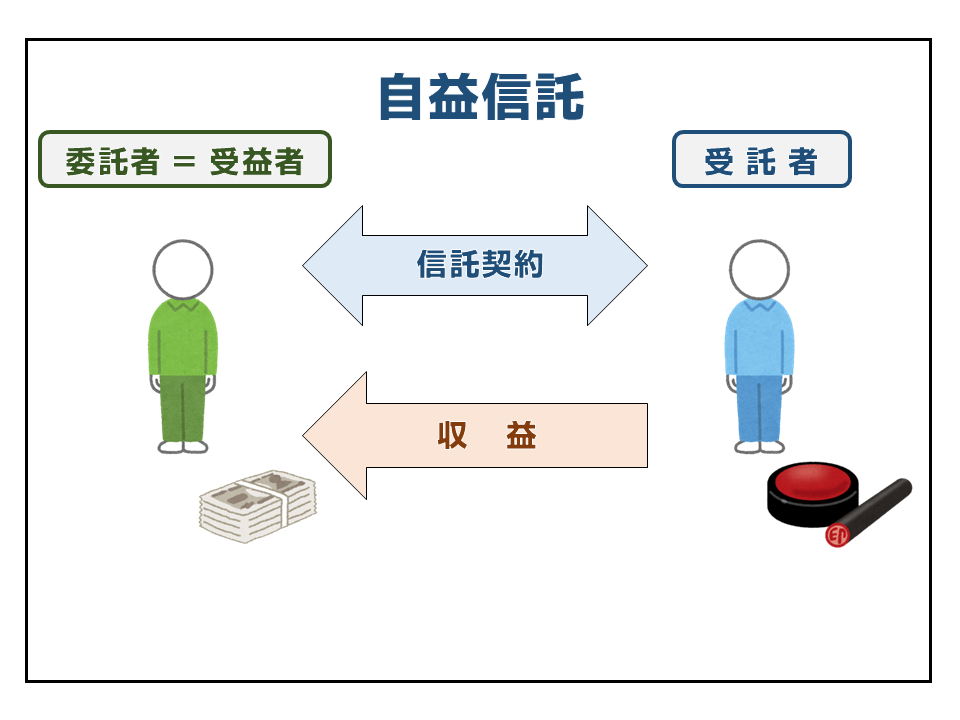

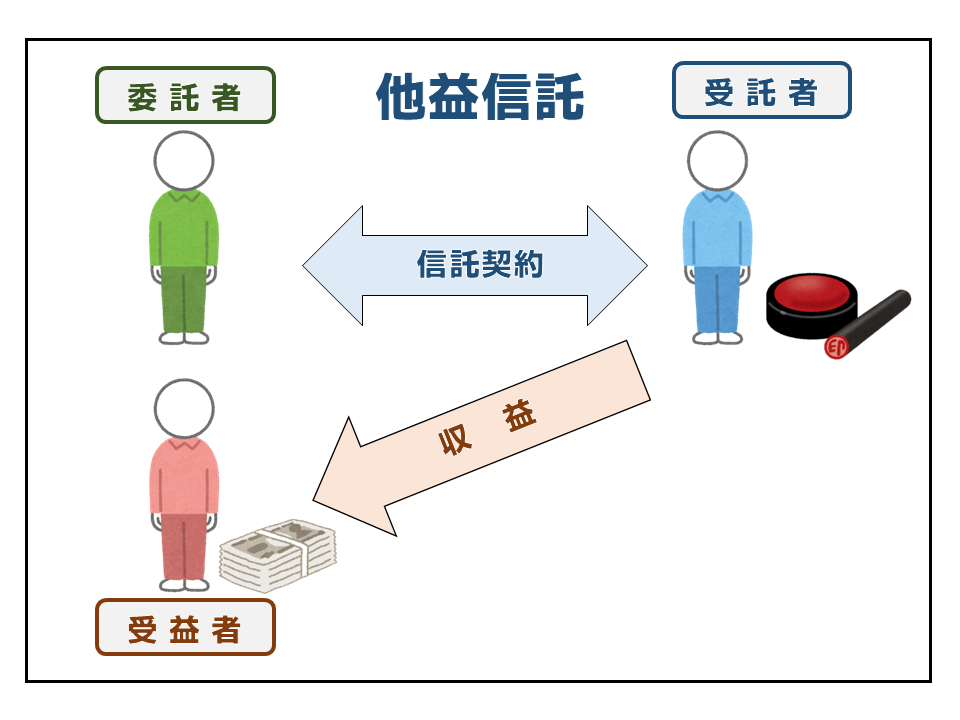

ここで、自益信託と他益信託の違いを思い出してみましょう。自益信託は委託者と受益者を同じ人物とする信託、他益信託は委託者と受益者を違う人物として行う信託でした。

上記の図を見ていただければわかる通り、他益信託では、経済的価値が当初の所有者である委託者から受益者に移転しています。ですので、税制の趣旨の通り、信託の実行時に受益者に対して贈与税が課せられます。

一方で自益信託の場合、委託者と受益者が同一人物ですから、信託を実行したとしても実質的な経済的価値の移転は起きていないことになります。経済的価値の移転が無いわけですから、税負担を求める対象者もいないこととなり、課税がされない仕組みとなっているのです。

| 他益信託 | 受益者に贈与税が課税される。 |

| 自益信託 | 信託組成に際して資産課税がなされない。 |

| 受益者死亡時の課税 |

| 資産課税には、経済的価値の移転に着目して課税されるという原則があります。 信託組成時の課税は上に見てきたとおりですが、受益者死亡時に第二次受益者が指定されている信託では、組成時のみならず受益者死亡の時にも、当初受益者から第二次受益者への財産の移転が発生します。また、信託終了時には残余財産帰属権利者への財産の移転も発生します。この時、お金の権利、つまり経済的価値の移転が起きているわけですので、資産課税の対象となります。 いずれの場合も受益者の死亡によって経済的価値の移転が起きたことになります。特定の人物の死亡によって発生する資産の移転ですから、相続税と類似の資産移転です。そこで、受益者死亡の際には、相続税がみなし課税される仕組みとなっています。 もともと、所有者が亡くなった際には相続税の対象となっていたわけですから、自益信託を組むことで、組む前よりも税負担が増えることはありません。自益信託に税負担の面でのデメリットは無いと言えるでしょう。 |

まとめ

自益信託には課税がされないのに対して、他益信託には贈与税が課せられる仕組みをご理解いただけたものと思います。

家族信託の利用は、将来に向けてご家族の財産を有効に活用していくのが本来の目的ですから、高額の贈与税が課せられる可能性のある他益信託は、多くの場合において実行の価値のないものとなってしまいます。もちろん、ご家族関係や財産状況によっては、課税がされたとしても他益信託を利用する価値がある事例も存在しますが、大多数の事例は自益信託を前提として検討されるはずです。

他益信託があまり利用されず、大多数の事例が自益信託のかたちで組成されている理由についてのお話でした。

神宮外苑司法書士事務所では、お客様個々のご事情に合わせて、最適な課題解決のご提案を差し上げております。家族信託の利用をご検討の際は、詳しいご説明、ご提案をさしあげますので、ぜひ一度ご相談ください。

神宮外苑司法書士事務所は、

お客様に寄り添う

身近な法律家です。

認知症対策の最前線

家族信託は経験豊富な当事務所にご相談を。

相続を争続にしない

遺言は残される家族への最良の贈り物です。

想いに沿った老後に

もしもの時の財産管理は、家族に任せたい。